编者按:本文来自微信公众号 深潜atom(ID:deepatom),作者:徐太良,创业邦经授权转载。

600亿元新战投注入,万达终于松了一口气。

图源:万达

图源:万达

2024年3月30日,大连万达商管集团与太盟投资集团、中信资本、Ares Management、阿布扎比投资局、穆巴达拉投资公司五家投资机构签署投资协议。

投资协议显示,这五家投资机构将联合向大连新达盟商业管理有限公司(下文简称为“大连新达盟”)投资约600亿元,投资完成后,太盟等投资人股东将持股60%,大连万达商管持股40%。按此数据测算,目前大连新达盟的估值约为1000亿元。

据悉,大连新达盟成立于2024年1月,子公司为珠海万达商管,手握全国227个地级及以上城市的494个大型商业中心,是万达最重要的基本盘。2021年7月,珠海万达商管曾以1800亿元的估值引入战略投资者。一年半时间,珠海万达商管估值缩水约44%。

需要注意的是,珠海万达商管估值缩水并非公司的基本面出现问题。由于轻资产转型较为成功,过去几年,珠海万达商管的业绩持续攀升,营收、净利润增速不俗。

在此背景下,万达选择以较低的1000亿元估值为珠海万达商管引入新战投,并且放弃绝对控制权,也从侧面说明,其仍未走出“危险时刻”。

地产黄金时代落幕,退市容易上市难

凡为过往,皆为序章。如今万达之所以降低身段引入新战投,很大程度上都是因为过去几年一系列对赌失败所致。

2016年前后,正值中国房地产行业的“黄金时代”,但万达商业的港股股价长期低于发行价。万达集团董事长王健林认为,万达商业的价值在港股未得到充分体现。因此,2016年9月,万达商业启动私有化,从港股退市,谋求登陆A股。

项目书显示,万达私有化投资者包括香港杉杉、中国中铁、平安保险、工商银行等,投资总额为307.8亿港元,以两年计,本息合计320亿元左右。为了给投资者人兜底,万达还抛出了一份对赌协议,如果截至2018年8月31日未能登陆A股,那么万达需回购全部股份。

然而事与愿违,私有化两年过后,万达商业的A股IPO征程迟迟未果。随着赌约到期,2018年1月,万达与腾讯、京东、苏宁、融创等投资机构签订协议,这些投资机构拟投资约340亿元,收购万达商业H股退市时引入投资人持有的约14%股份,并签下2023年上市的新对赌协议。引入新战投后,万达商业顺势更名为大连万达商管。

遗憾的是,此后几年,大连万达商管的A股IPO之旅依然举步维艰。为了尽快打开融资通道,2021年,万达将大连万达商管的商业轻资产运营业务注入珠海万达商管,希望重回港交所。

此外,珠海万达商管成立后,还引入22家投资人,融资380亿元。其中珠海国资委出资30亿入股珠海万达商管,这被外界解读为,万达希望借国资背景,给资本市场以信心。此次融资,万达依然签订了对赌协议,需要在2023年底之前登陆港交所,如若不然,万达需要回购全部股份。

图源:万达

图源:万达

不过彼时,中国房地产行业已经迈入“黑铁时代”,资本不再热衷于追捧地产股,四次递交港交所,珠海万达商管未能在2023年底前如愿重返港交所。由于赌协议即将到期,倍感焦虑的万达不得不放弃绝对控股权,引入600亿元新战投。

万达不断瘦身,放弃控制权迫不得已

事实上,中国房地产行业下行压力较大的背景下,万达不止靠一次次的融资“续命”,自身也不断变卖资产,以换取流动资金。

2023年底,眼看着珠海万达商管很难如期登陆资本市场,为了平衡流动性压力,万达开始加速出售万达电影。

2023年12月6日,万达电影发布公告称,公司实控人王健林拟将其合计持有的公司控股股东北京万达投资有限公司51%股权作价21.55亿元转让给上海儒意投资管理有限公司。

此前,万达电影还曾三次出售万达电影股权,叠加测算,王健林通过让渡万达电影控股权回笼90亿元左右资金。这也导致王健林丢掉了对万达电影的实际控制权。最后一次交易完成后,王健林间接持有万达电影10.9%的股权,远低于柯利明通过儒意投资间接持有的万达电影20%的股权。

图源:万达

图源:万达

出售万达电影虽然换取了一定的流动资金,但并不能立竿见影地帮助大连万达商管摆脱负债压力。官方资料显示,截至2023年6月底,大连万达商管合并口径有息负债1412.8亿元,其中一年内到期有292.6亿元,手持货币资金仅160.15亿元。

为了尽快回笼资金,万达甚至不惜出售核心商业广场资产。据不完全统计,2023年以来,万达商管累计出售14座万达广场。彭博社报道,万达对万达广场的估值约为7亿元至8亿元。按7亿元测算,通过出售万达广场,万达回笼资金近百亿元,和出售万达电影股权获得的回报类似,虽然可以缓解公司的流动性压力,但无力回购海量股份。

也正因此,2023年末,万达与太盟团队沟通,试图引入600亿元新战投。不过由于债务问题显著并且亟待完成对赌承诺,万达在交易中处于弱势地位,太盟等资方得以蚕食万达的影响力,以至于让后者丢掉了对珠海万达商管的绝对控制权。

接受采访时,太盟投资合伙人兼太盟中国总裁黄德炜对外表示,“新达盟会脱离万达集团的体系,作为一个独立的公司来运行。”据悉,交易完成后,投资者将委派人员进入新达盟董事会。“新达盟的管理团队是独立的,向新达盟的董事会负责,不是向万达集团去负责。”黄德炜特别强调。

仍想降本增效,但太盟们同意吗?

尽管600亿元新战投注入后,万达得以摆脱亟待上市的焦虑情绪,但整体而言,万达依然高度承压。

官方资料显示,2020年-2022年,珠海万达商管营收分别为171.96亿元、234.81亿元及271.2亿元,同比增速分别为27.98%、36.55%以及15.5%;净利润分别为11.12亿元、35.12亿元及75.34亿元,分别同比下跌10.9%、增长215.82%、114.52%。

2023年上半年,珠海万达商管营收254.52亿元,同比增长4.3%;净利润67.29亿元,同比仅增长0.43%。截至2023年6月末,珠海万达商管现金及现金等价物余额为146.92亿元,同比骤降53.44%。

纵向对比不能发现,2020年以来,珠海万达商管的营收增速日趋放缓,随着出售诸多优质的万达广场,接下来,珠海万达商管的营收甚至可能出现负增长。另一方面,2021年以来,珠海万达商管的净利润增速下滑趋势明显,这也会削弱公司的估值和偿债能力。

图源:万达

图源:万达

正因为公司仍有资金压力,万达接下来并不希望采取激进的战略。2024年初举办的年度工作会议,王健林指出,万达2024年的任务之一就是降本增效。换而言之,万达希望通过保守经营策略,“省出”利润。

图源:万达

图源:万达

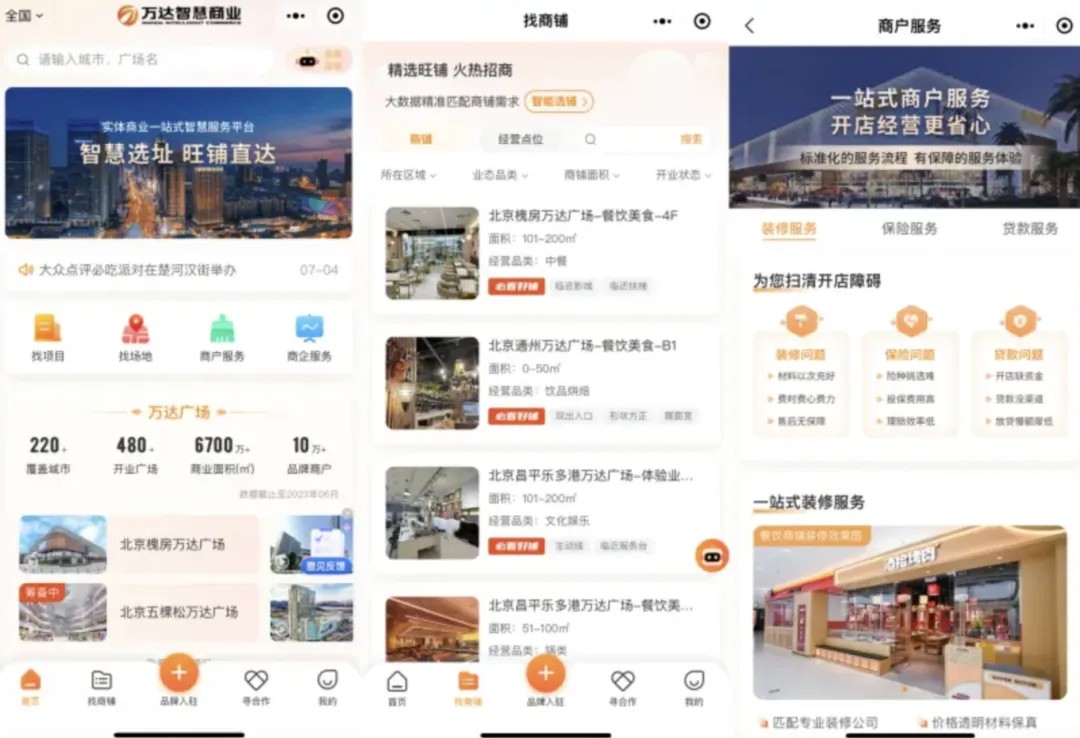

比如,2023年6月,万达推出“万达智慧商业平台”,可通过平台化的运作方式,协同产业链上下游的多类生态伙伴共同服务商户。

然而,保守经营、稳步创收,或许并非太盟投资集团等资方投足珠海万达商管的初衷。官方资料显示,2021年-2023年,珠海万达商管对股东的分红分别为46亿元、67亿元以及85亿元(预估),很难平衡高昂的投资成本。

虽然官方资料未明确,万达和太盟投资集团等资方针对万达商管上市是否签署了的对赌协议。但站在投资者的角度考虑,珠海万达商管成功上市,才能实现投资收益最大化。而为了撑起较高的估值,珠海万达商管就不能不构建起宏大的“新故事”。

考虑到王健林已经失去对珠海万达商管的绝对控制权,接下来后者是否会贯彻降本增效战略,还是未知数。不过可以肯定的是,告别上市焦虑后,王健林终于不用继续紧锣密鼓地变卖“家产”了。

微信扫一扫打赏

微信扫一扫打赏

支付宝扫一扫打赏

支付宝扫一扫打赏