编者按:本文来自微信公众号 懒熊体育(ID:lanxiongsports),作者:王闪,创业邦经授权转载。

从创业到上市,Tim Brown用了5年,从上市到濒临退市,只用了不到三年。

2012年,当Tim Brown从新加坡职业足球球队All White退役时,没人能想到10年后,一位职业足球运动员会做出一家上市公司,更没人会料到,公司上市不到2年,身为创始人的他会离开管理核心层。

在公司股价及业绩双降的背景下,Allbirds上市不到三年,这家曾备受资本和硅谷大厂精英们追捧的环保运动鞋品牌,可持续的故事好似已经讲不下去了。

01 泡沫破了

无论Allbirds在消费市场场面上表现如何,有一件事是肯定的,它的股价泡沫已经破裂。

IPO之前,其估值一度达到接近20亿美元,远高于同样源自新西兰的另一家羊毛公司——美丽诺户外和健身运动羊毛服装公司Icebreaker,2018年4月其以2.88亿美元卖给了美国的威富集团。

2021年11月3日,Allbirds在纳斯达克挂牌,当天市值达41.35亿美元,比20亿美元预估的估值翻了一番。然而,如今(截至3月28日收盘)Allbirds市值为1.08亿美元, 较上市首日缩水约98%,股价仅剩0.694美元,这一切的发生仅用了876天 。

Allbirds的股价自年初至今已频繁游走在1美元以下,纳斯达克市场规定上市公司的股票如果连续30个交易日不足1美元,纳斯达克市场将发出预亏警告。

Allbirds的泡沫破了,其实并不意外。自成立以来,其仅在招股书中笼统地提到过消费群体规模,Allbirds消费群体规模逾400多万,九成左右来自美国。之后其并未再披露过相关数据,虽说Allbirds营收时有增长,但持续的亏损却是客观事实。

2023年,Allbirds营收净利润双降,营收同比下滑14.77%至2.54亿美元,净亏损继续扩大,达1.51亿美元,2022年和2021年的净亏损分别1.01亿和4540万美元。

2022年是Allbirds上市的第一年,亏损在上市前后扩大了一倍多。同年,据Wedbush在美国做的一项调查,仅47%的Allbirds消费者表示会在2023年复购品牌产品,这也就是说消费者对Allbirds的坚实需求不足。

要知道美国是Allbirds的核心市场。Allbirds未公布2023年期美国本土以及国际业务营收占比,但从其对2024年业绩预测来看, 美国地区净营收今年在公司总营收中的占比或许仍达八成左右 。

相较于其他新兴运动鞋品牌如On昂跑、HOKA等已在包括中国在内的国际市场竞相发力,Allbirds不仅仍局限在本土,且不断下行。

除此之外,曾让Allbirds引以为傲的DTC模式也越发行不通了。单一的渠道运营模式,全面押注DTC的做法,让当下的Allbirds尝到了酸楚。

DTC相较于传统的经销商模式,虽然缩减了中间渠道成本,获得更高毛利率,但对品牌的深度和基本盘的厚度有相当要求。

从0开始,靠着DTC这样的创新方式,打开了市场,然而单一的渠道,过度依赖线上的做法(2020年,Allbirds九成左右的销量来自线上),让其距离盈利的目标越来越远。

相比之下,同赛道的On昂跑采取的则为更多元化的策略,线上线下均开花,尤其重视分销,2022年,其即便在逆风中的鞋服消费市场仍实现了盈利。

持续亏损的Allbirds2023年初决心进行品牌转型战略,其中从DTC转向第三方分销商模式是Allbirds未来的关键业务之一。

2023年9月,Allbirds分别在加拿大和韩国开启分销模式,随后在第四季度还与澳大利亚、日本经销商敲定了合作协议,只是暂时还未看到效果。

业绩低迷、股价持续动荡,Allbirds公司内部也迎来人事地震。

去年5月以及今年3月,Allbirds两位创始人Tim Brown及Joey Zwillinger均离开公司管理核心,不到一年,两次更换CEO,这足以说明Allbirds背后的投资方对公司现状的态度。Allbirds对此表示,更换管理层变动是为了“以更好的方式打造更好的鞋服产品”。

此番新上任的CEO,Joe Varnachio,过往履历很丰富,曾在Moutain Hardwear、The North Face、巴塔哥尼亚、耐克和CK等品牌担任总裁、产品副总裁以及高管等,并带领Moutain Hardwear扭亏为盈,有过“扭亏为盈”经历的他或许才是他上任Allbirds CEO的主要原因。

02 固执己见

曾让投资者欣喜若狂的概念大师,已然没了昔日的光彩。

无论是Allbirds,还是已辞去CEO一职的创始人,他们对造概念、环保的坚持,可以用“固执”乃至“偏执”来形容。

辞去CEO后的Tim Brown做客BoF播客节目时被问,“零碳运动鞋能否让Allbirds再次酷起来?”时表态,公司已经实现了开发净零碳排鞋的目标。据《Business Insider》,净零碳排鞋担负着Allbirds的复兴。

不过《华尔街日报》曾指出,该公司推出了各种各样的产品,但环境可持续很难推销。

环保是高成本投资,Allbrids早在招股书中就已经明确表示, 无法保证何时盈利,只因环保产品生产的高成本及其他营销相关的增加 。

在Allbirds当时的招股书中“可持续”一词出现逾200次,并给出了几乎所有鞋类产品的碳足迹数据,可谓是高举环保大旗。

在环保、可持续概念之外,Allbirds自2023年又开始吆喝碳中和,去年大张旗鼓地推出净零碳排鞋子M0.0NSHOT,并且选在哥本哈根全球时尚峰会上发布。

如果说“羊毛鞋”概念让Allbirds在消费市场走红,那么Allbirds将鞋子与环保、可持续牢牢绑定,则正中华尔街、硅谷投资人的下怀。

▲截图来自Allbirds官网

用桉树纤维、巴西甘蔗、回收塑料瓶等新原料做鞋,对于硅谷大厂的精英、好莱坞的明星、宣传环保的政客,以及所有有意打造环保人设的公众人物,是一个不容错过的绝佳卖点。

对于多数普通人而言,虽然都有环保意识,但环保并不能激发他们的购买意愿,产品必须还原到产品本身,或颜值或性能或品质,反之,亏损则不足为奇。

其实自2020年为了覆盖更广泛的受众,Allbirds试图在环保、可持续之外,讲一个专业功能性的故事,尤其是昂跑、HOKA等新兴品牌在专业跑鞋赛道上的崛起,让Allbirds坐不住了。

2020年5月,Allbirds推出旗下首款功能性跑鞋Dasher系列;随后发布“绿科技服饰”系列,包括TrinoXOTM T恤、100%新西兰美利奴羊毛Wool Jumper针织衫、Wool Cardi针织开衫、TrinoTM Puffer晴雨随行外套,依然绑定可持续,在上述产品上均有碳足迹标签;2022年,其推出Tree Flyer绿科技轻量跑鞋。

然而Allbirds用行动上演了一场什么叫“竹篮打水一场空”。

当Allbirds把本就有限的资金和资源砸向其他产品品类后,主力产品Wool Runner受到冲击,它被美国《时代》杂志称为“全世界最舒适的一双鞋”。更为重要的是, Allbirds转型做的产品在性能、设计、颜值、品质上都较其他竞品有距离,消费者并不买账,与此同时,功能性跑鞋稀释了其挂在嘴边的环保、可持续在原本客群中的印象 。

一番折腾,Allbirds继续下行。

官方站出来将原因归于管理层决策失误,决心回头继续讲成本更高且很难推销的环保、可持续故事。

03 投资人≠消费者

如果说昂跑、HOKA等品牌靠功能性走红, 那么环保则是Allbirds的“网红”通行证,投资、科技圈的大佬、精英们则是推手 。

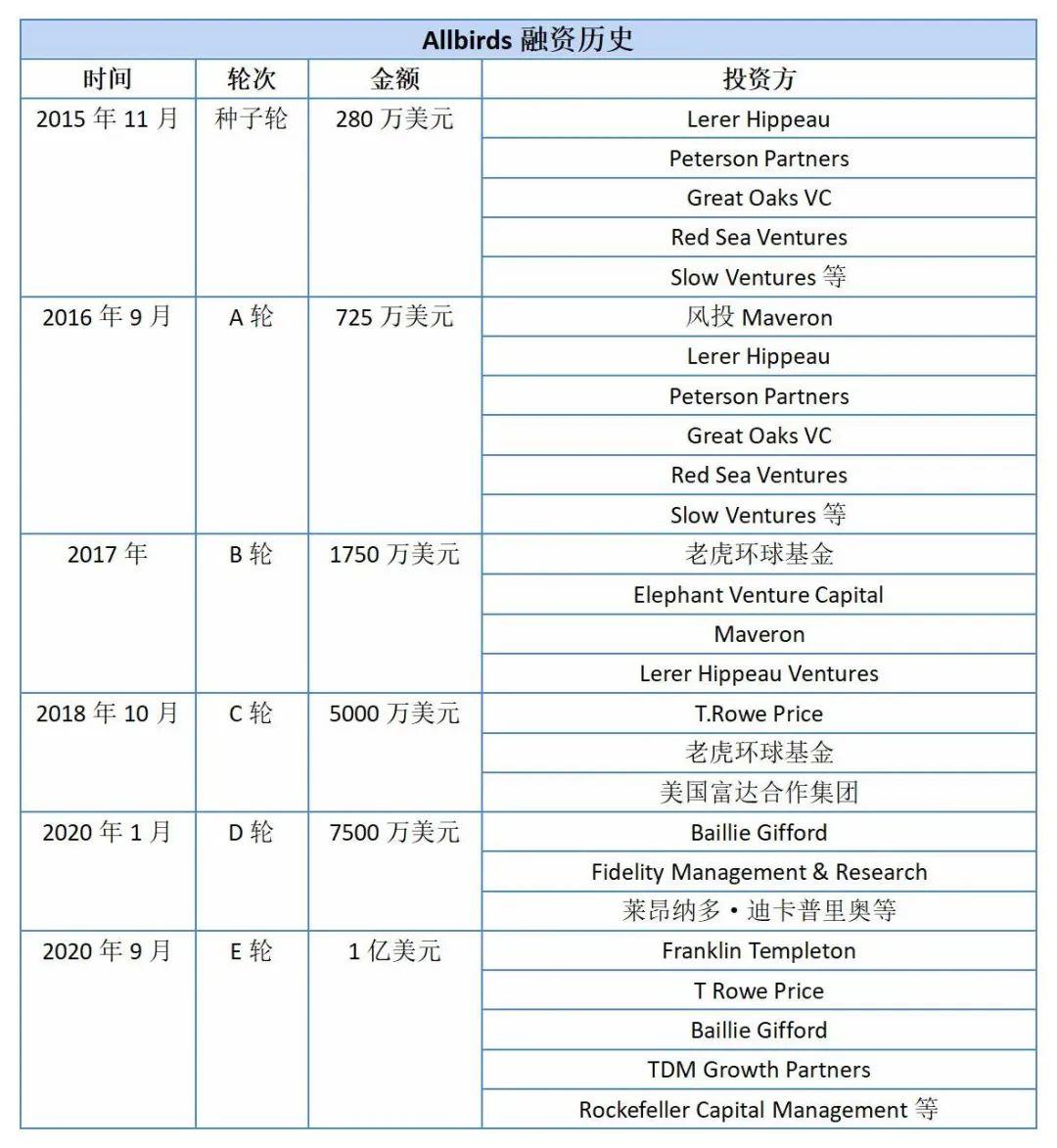

在完成B轮融资后,Allbirds估值达3.68亿美元;5000万美元的C轮融资完成后,《华尔街日报》指其估值约14亿美元,一年间Allbirds的估值涨了近4倍。

▲截图来自Allbirds官网

Allbirds的投资方中星光熠熠,除了VC、PE之外,还有好莱坞明星莱昂纳多、NBA球星伊戈达拉等。谷歌联合创始人Larry Page是首批穿Allbirds的硅谷大佬,苹果CEO库克、Twitter(现X)前CEO Dick Costolo等人脚至少一双,就连马云都多次在公开场合穿着Allbirds经典款Tree Loungers。

Allbirds在IPO之前,完成了6轮、累计超2亿美元的融资。

投资人的疯狂,消费市场感知不大,大幅增长的估值,普通消费者更无法产生共鸣。

消费者对Allbirds的环保、可持续故事愈发理性,2018-2020年,公司净收入增速从54%降至13%。

《华尔街日报》曾在一篇文章中指出,Allbirds遇到的问题除了环境可持续很难推销之外,质量投诉和产品问题不断。

越来越多的消费者对“世界上最舒适的一双鞋”提出了质疑,除了特别软,作为走路的鞋子,Wool Runner并不合格。虽然每个人对舒适的体验感和标准不同,但国内种草圈对其“北美足力健”的说法都十分认可,并将其与格子衫、羽绒背心并称金融、科技圈的“老头乐三件套”。

一位来自上海的消费者告诉懒熊体育,“冲着它‘网红’的名气,前两年给自己和家人买过五六双,体验感一般,鞋子软是软,但也仅剩下软。鞋子无颜值可言,可穿的季节也有限,材料是羊毛,夏天穿热,又因鞋面是网面,冬天穿又很冷。而且鞋面的网格很容易破洞,有一双鞋两个月就穿坏了,对不起800多的价格。”

与上述消费者有同样经历的人不在少数。就连《华尔街日报》也曾报道过Allbirds产品质量问题频遭投诉。

当环保、可持续的概念凌驾于产品品质之上,被消费者抛弃是早晚的事。

04 等什么?

“中国市场将是品牌的大机会” ,On昂跑联席CEO兼CFO Martin Hoffmann在2022年公司业绩创下新高后这样说道。

拥抱并重仓中国市场,几乎是所有鞋服品牌已经或正在加速做的布局。

艾媒咨询数据显示,2023年中国运动鞋服市场规模达4926亿元,预计到2025年中国运动鞋服市场规模有望达到5989亿元。中国市场是全球运动鞋服品牌的必争之地。

无论是传统运动鞋服品牌,还是新兴品牌都深知中国市场对品牌成长的重要性。在阿迪达斯、耐克、彪马、亚瑟士等品牌的增长及复苏中有着不可替代的作用。

Allbirds在中国市场的现状即是其眼下困境的一个缩影。反观,同赛道上的其他新兴品牌却各有各的精彩。

中国所在的亚太市场是On昂跑当前增长最快的地区市场,2023年On昂跑亚太板块营收同比大涨75.9%至1.41亿瑞士法郎,这主要得益于中国市场的快速扩张。

On昂跑和Allbirds是前后脚上市,2021年9月,On昂跑在纽交所敲钟,两个月后,Allbirds挂牌纳斯达克。

然而二者对中国市场的态度却南辕北辙,On昂跑2018年进入中国,截至去年年底,已在中国的商场内开设了22间直营门店,仅2023年一年就开了10家新店,抢占市场份额和追求更高的利润意图十分明显。

On昂跑在2023年财报发布时的业绩会上明确表示,未来三年扩大在中国市场的覆盖范围,计划将中国市场的销售额占比提高到10%。

另一新兴运动鞋履品牌HOKA也已在中国有17家直营门店,而且还与手握6000多家门店经营权的运动零售商滔搏合作,据称,其未来5年计划在中国的门店数(包括合作店铺)达到200家。

Allbirds比On昂跑晚一年来到中国市场,至今都在水土不服阶段。2022年,Allbirds关停了在广州太古汇的门店,目前在中国仅有4家门店,从哪个维度看,都不像是重视中国市场。

在Allbirds刚发布的2023年财报以及2024年第一季度展望中,也并未提及对中国市场及相关。

Allbirds曾说要打造“百年老店”,然而,远离“1亿美元”退市警戒线,以及扭亏为盈或许才是其当务之急。

微信扫一扫打赏

微信扫一扫打赏

支付宝扫一扫打赏

支付宝扫一扫打赏