编者按:本文来自微信公众号 深潜atom(ID:deepatom),作者:孟烦了,创业邦经授权转载

时间来到2024年4月,华熙生物依然没有交出2023年的业绩正式“答卷”。

这很大程度上都是因为华熙生物的业绩不理想所致。2024年2月28日,华熙生物披露2023年业绩快报,营收60.8亿元,同比下跌4.37%;归母净利润5.87亿元,同比暴跌39.5%。

针对为何营收、净利润双双暴跌,华熙生物在业绩预告中表示,主要是因为公司“摆脱过去成功的路径依赖,继续推动管理变革的全面升级与落地”。据悉,2022年以来,华熙生物加速布局合成生物业务,致力于在传统的玻尿酸、护肤品业务之外,探索新的增长点。

新老业务交替的背景下,华熙生物的业绩波动情有可原。然而查阅现有财报可以发现,近两年华熙生物的研发费用率依然徘徊在低位,并且四大护肤品牌营收全线下跌。

这也从侧面说明,华熙生物业绩萎靡的根源,并非“换挡”使然,而是原有业务影响力加速下滑,而新业务又难以接续所致。

销售费用居高不下,华熙生物净利润暴跌

其实早在2017年前后,聚焦B端市场的华熙生物就遇到了净利润下滑的挑战,因而开始积极加码面相C端市场的功能性护肤品业务。因产品主打玻尿酸、不易过敏等概念,华熙生物的功能性护肤品迈入C端市场后,也续写了破尿酸产品在B端市场的商业神话。

财报显示,2019年-2022年,华熙生物功能性护肤品业务营收从6.34亿元增长至46.07亿元,复合年增长率高达64.18%,占总营收的比重从33.62%上涨至72.45%,目前已经是公司最重要的营收支柱。

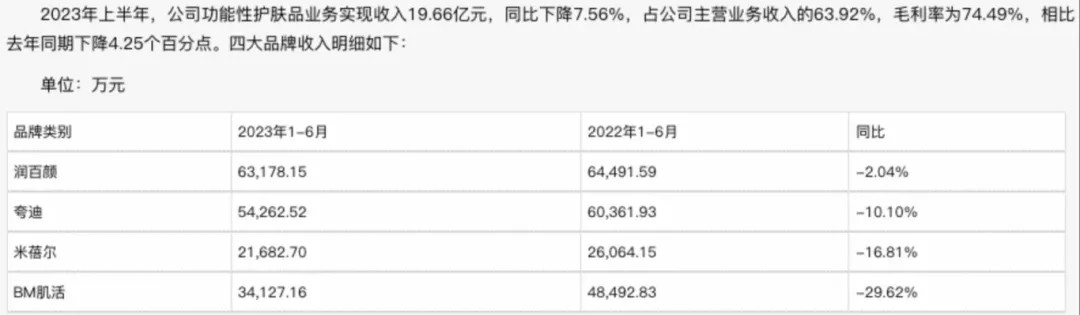

图源:华熙生物2023年上半年财报

图源:华熙生物2023年上半年财报

2023年,华熙生物营收、净利润双降,与功能性护肤品业务萎靡有直接联系。上半年财报显示,华熙生物功能性护肤品业务营收19.66亿元,同比下跌7.56%,四大品牌营收均同比下跌,从而拖累了整体的营收。

华熙生物功能性护肤品业务发展不力,最典型的例子,就是夸迪折戟。2018年6月,为了提高利润空间,华熙生物发布玻尿酸高端护肤品牌夸迪,主流产品的客单价在300-500元之间。

此前几年,伴随着消费升级的东风,夸迪的营收不断增长。财报显示,2020年-2022年,夸迪的营收分别为3.91亿元、9.79亿元和13.68亿元,复合增长率高达51.81%。不过遗憾的是,2023年以来,随着消费者的决策日趋理性,夸迪身陷负增长泥潭。2023年上半年,夸迪营收5.43亿元,同比下跌10.1%。

因业绩不佳,2024年初,《贝壳财经》报道,华熙生物计划全面清退夸迪经销商,“因集团战略调整,经销商平台的运营模式将进行调整。老板们入驻缴纳的保证金,财务将进行结清。”

功能性护肤品业务营收触顶的背景下,如果华熙生物可以控制各项费用,那么或许可以稳住净利润。然而,由于过去多年一直坚持“营销驱动”,华熙生物的销售费用却居高不下。

图源:华熙生物2023年上半年财报

图源:华熙生物2023年上半年财报

财报显示,2020年-2022年,华熙生物销售费用分别为10.99亿元、24.36亿元和30.5亿元,营收占比分别为41.75%、49.24%、47.95%。2023年上半年,华熙生物销售费用为14.2亿元,虽然仅同比增长2.4%,依然占总营收的46.18%,严重侵蚀了利润。

玻尿酸不再是“千金贵体”,华熙生物基本盘不稳

2023年,华熙生物营收、净利润双降,表面来看,是功能性护肤品业务的营销转化效率下降所致,但更深层次,其实揭示出消费者市场趋势生变,华熙生物的玻尿酸王牌不再是“千金贵体”。

由于率先用微生物发酵法生产玻尿酸,提升了玻尿酸的产量,此前几年华熙生物得以坐享玻尿酸红利。然而,近两年,眼看着华熙生物靠玻尿酸赚得盆满钵满,已有越来越多的企业加码玻尿酸相关业务。

比如,昊海生科的第三代玻尿酸产品“海魅”具备无颗粒化及高内聚性的特点,目前已经进入快速放量的上升通路。财报显示,2023年,昊海生科玻尿酸产品生产228.74万支,同比增长32.78%;销量238.18万支,同比增长87.71%。

越来越多的玩家入局玻尿酸市场,带来的一大结果,就是玻尿酸相关产品褪去高价光环,逐渐平价化。弗若斯特沙利文数据显示,2017年-2021年,玻尿酸原材料的平均价格从210元/克降至124元/克,下跌41%。

这自然会严重削弱华熙生物核心单品的利润空间。2023年上半年,华熙生物原料业务整体毛利率为65.65%,同比下降6.74个百分点;功能性护肤品业务的毛利率74.49% ,同比下跌4.25个百分点。

事实上,玻尿酸神话破灭的背景下,不止华熙生物迎来至暗时刻,其他依赖玻尿酸产品的医美企业也面临巨大的下行压力。

图源:爱美客2023年财报

图源:爱美客2023年财报

以爱美客为例,2023年,其以“嗨体”为代表的溶液类注射产品营收增速仅为29.22%,再无往日超100%的增速,并且占总营收的比重仅为58.22%,同比下降8.46个百分点,最终导致整体营收增速放缓。

因“嗨体”成长性逐步收窄,资本市场已开始谨慎看待爱美客。目前,爱美客股价仅为320.06元/股,相较2021年2月时1331.02元/股的高点,缩水75.95%。

研发费用低迷,合成生物新故事不确定性加大

由于现有业务持续萎靡,为了重新找回成长性,2022年前后,华熙生物开始加速布局合成生物学。2023年上半年财报中,华熙生物更进一步地表示,自己是一家“以合成生物科技创新驱动的生物科技公司”。

华熙生物之所以瞄准合成生物学,一方面固然是因为该业务和公司现有的基本盘有一定联系,更重要的原因,或许是因为相关产业大有发展前景。

麦肯锡研报显示,2030年-2040年,合成生物学技术每年将为全球带来的直接经济效益高达2万亿-4万亿美元。

不过与大部分理论上拥有巨大商业前景的产业类似,合成生物学也面临投资门槛高、量产难度大等挑战,相关企业纷纷折戟。

以合成生物头部企业Amyris为例,其成立于2003年,先后利用合成生物学生产抗疟药物青蒿素和生物燃料法尼烯,在2010年登陆资本市场。

尽管已经成功登陆资本市场,并且在合成生物学领域取得一定的成绩,但因研发成本过高,Amyris一直身陷亏损的泥潭。财报显示,2023年Q1,Amyris亏损达到了创纪录的2.02亿美元。

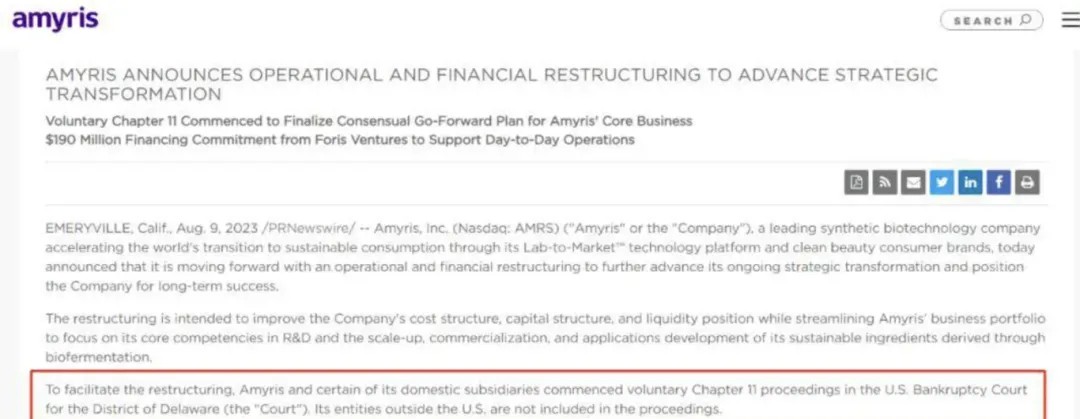

图源:Amyris

图源:Amyris

因迟迟难以回正现金流,Amyris已于2023年8月申请破产。破产文件显示,Amyris的资产在5亿美元-10亿美元之间,负债却高达10亿美元-100亿美元。

Amyris创业失败,对于“重营销轻研发” 的华熙生物来说,并不是一个好消息。

与动辄数十亿的销售费用形成截然反差,过去几年,华熙生物的研发费用一直徘徊在低位。财报显示,2020年-2022年,华熙生物的研发费用分别为1.41亿元、2.84亿元以及3.88亿元,营收占比分别为5.36%、5.74%及6.1%。

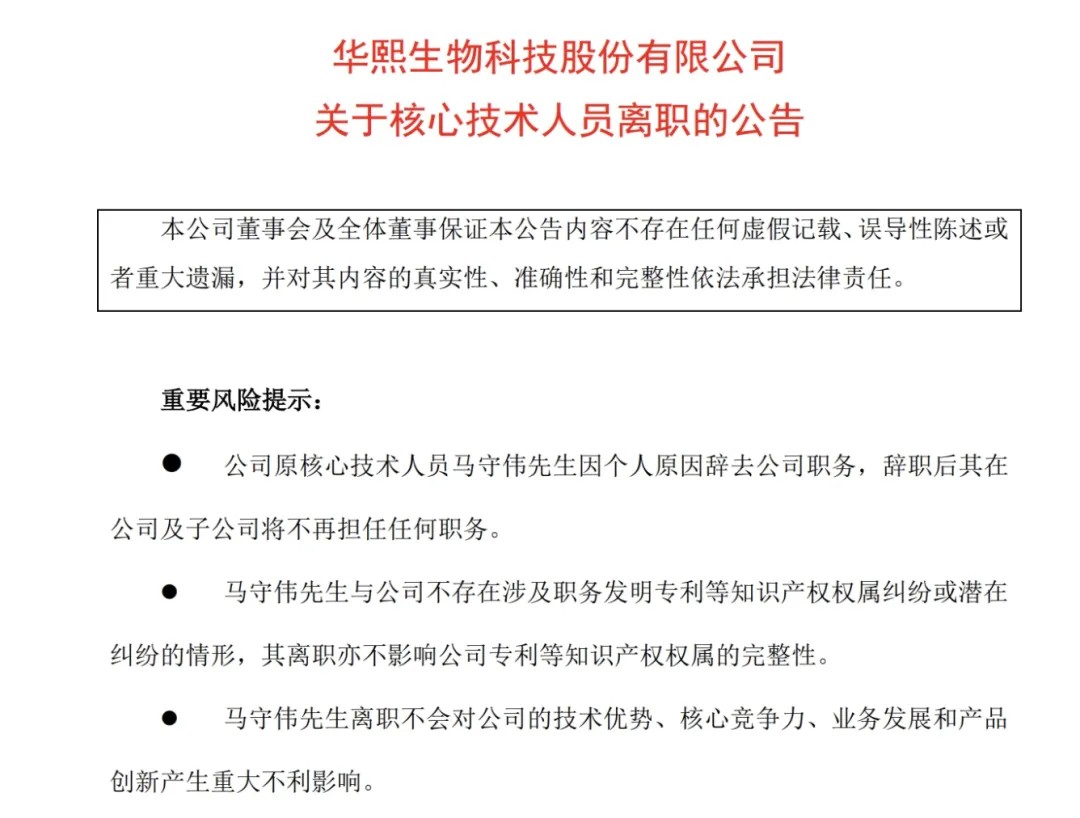

图源:华熙生物

图源:华熙生物

华熙生物的研发费用异常有限,很难不影响研发人员的积极性。2024年4月1日,华熙生物原核心技术人员马守伟突然辞职。据悉,马守伟于2020年10月加入华熙生物,就职期间,共参与申请研发专利数十项,其中授权专利5项。《贝壳财经》了解到,马守伟曾打造润百颜HACE次抛精华液、米蓓尔3A紫精华等多个明星单品。

财报显示,2023年上半年,华熙生物润百颜、米蓓尔品牌营收分别为6.32亿元以及2.17亿元,分别同比下跌2.04%和16.81%。自己打造的产品销量不佳、研发备受掣肘,或许是马守伟突然离职的直接原因。

事实上,近年来不止马守伟一个研发人员选择离开华熙生物。官方资料显示,截至2023年中,华熙生物的研发人员有813人,相较2022年末的827人,减少14人。

研发费用低迷叠加研发人员离职,解释了为何布局新业务多年,华熙生物仍未推出基于合成生物学技术生产的产品。这很难不让资本市场看衰华熙生物。目前,华熙生物的股价仅为56.12元/股,相较2021年7月中旬300元/股左右的高点,缩水80%左右。

回望过去几年华熙生物的历史,可以发现,其业绩之所以“狂飙”,很大程度上都是因为在玻尿酸具备一定的先发优势。随着诸多竞争对手加码相关业务,玻尿酸的产能逐步释放,华熙生物很难继续“待价而沽”,利润空间逐步收窄。

虽然在此背景下,华熙生物已讲出了合成生物的新故事,但由于没有抛弃“重营销,轻研发”的老路,华熙生物的业绩并没有明显起色。如果不能尽快在合成生物领域有所建树,华熙生物或许将会面临更为严峻的挑战。

微信扫一扫打赏

微信扫一扫打赏

支付宝扫一扫打赏

支付宝扫一扫打赏